En 2025, les contribuables cherchent plus que jamais à optimiser leur fiscalité. Dans ce contexte, le dispositif Girardin reste un levier incontournable. Pourquoi cette solution conserve-t-elle autant d’attrait ? Qu’est-ce qui en fait l’un des meilleurs choix fiscaux pour les particuliers fortement imposés ?

📉 Une réduction d’impôt immédiate et significative

Contrairement à d’autres dispositifs, la loi Girardin permet une réduction d’impôt dès l’année suivant l’investissement.

👉 Pour 2025, un investissement réalisé avant le 31 décembre 2024 ouvre droit à une réduction applicable sur l’impôt à payer en 2025.

Mieux encore : la réduction peut dépasser le montant investi, grâce à un effet de levier fiscal.

Exemple : pour 10.000 € investis, vous pouvez obtenir une réduction de 11.000 à 12.300 € selon les projets.

⏱️ Un dispositif “one-shot” très avantageux

Le Girardin se distingue par son fonctionnement en “one-shot”. Vous investissez une seule fois. Vous percevez une réduction d’impôt unique l’année suivante.

👉 Pas d’engagement pluriannuel. Pas de complexité de gestion sur plusieurs années.

Cela séduit les contribuables qui souhaitent des résultats rapides.

🧾 Un cadre juridique stable

Le Girardin repose sur la loi LODEOM, en vigueur depuis 2009. Ce cadre a été confirmé et renforcé au fil des années.

Malgré quelques ajustements techniques, l’essentiel du dispositif reste inchangé. Cela renforce la confiance des investisseurs.

👉 L’administration fiscale encadre étroitement ces opérations. Elle publie des directives claires (BOFiP), permettant de sécuriser les montages.

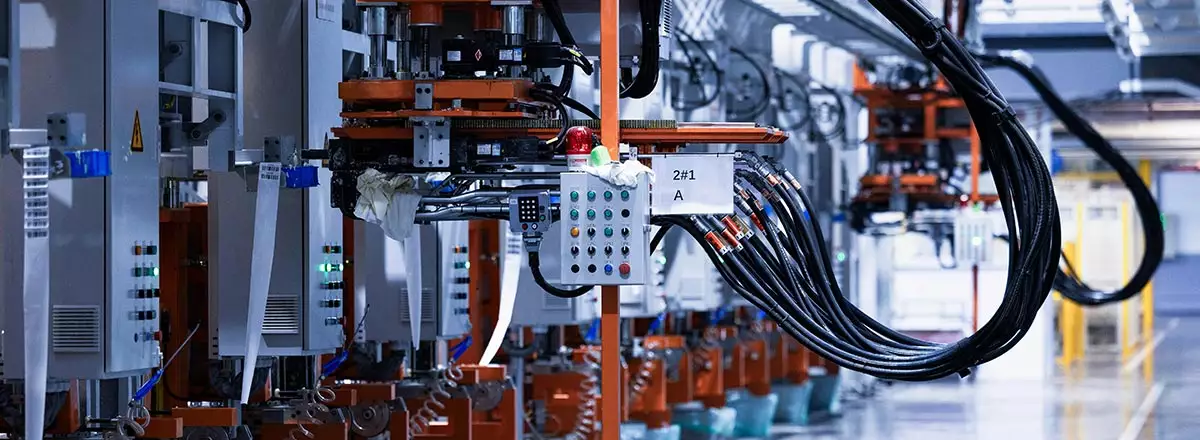

🛠️ Une utilité économique forte dans les Outre-mer

Le Girardin ne se limite pas à un outil fiscal. C’est aussi un soutien direct à l’économie ultramarine.

En finançant des équipements productifs ou des logements sociaux, vous participez activement au développement local.

👉 C’est une défiscalisation solidaire. Elle allie optimisation fiscale et impact concret.

🔍 Une solution adaptée aux foyers fortement imposés

Le Girardin s’adresse aux contribuables dont l’imposition dépasse 3.000 par an.

Plus l’impôt est élevé, plus l’opération devient rentable. C’est pourquoi ce dispositif intéresse particulièrement :

- les chefs d’entreprise ;

- les professions libérales ;

- les cadres supérieurs ;

- les investisseurs immobiliers fortement fiscalisés.

📈 Une rentabilité nette optimisée

En 2025, avec Industrial Invest le rendement net d’un investissement Girardin industriel peut atteindre 16.28 à 23.46 %, après frais.

Ce rendement prend en compte :

- le montant investi ;

- la réduction d’impôt obtenue ;

- et les frais de montage.

👉 Peu de produits défiscalisants offrent un tel niveau de rentabilité nette sécurisée.

🧮 Un plafonnement des niches fiscales adapté

Le Girardin bénéficie d’un plafond spécifique de 40.909 €, contre 10.000 € pour les autres dispositifs.

Ainsi, vous pouvez :

- réduire plus fortement votre impôt

- et cumuler le Girardin avec d’autres optimisations (Pinel, PER, etc.), dans la limite autorisée

🔒 Un investissement sécurisé avec un bon monteur

Pour 2025, les opérations Girardin full-compliance sont devenues la norme. Industrial Invest ne propose que des montages validés fiscalement et juridiquement.

👉 Vous bénéficiez d’une gestion rigoureuse, d’un cadre maîtrisé et d’un suivi transparent.

🧠 En résumé, le dispositif Girardin reste en 2025 :

✅ Un outil fiscal puissant, à effet immédiat

✅ Un investissement solidaire, tourné vers l’économie réelle

✅ Un rendement net attractif, avec des risques maîtrisés et encadrés

✅ Un dispositif encadré, sécurisé et optimisé

Publications associées

Categorie(s) : Girardin DOM-COM | Girardin DOM-TOM | Girardin Industriel | Investissements Outre-mer

Dans les territoires d’Outre-mer, l’accès au financement reste complexe. Les contraintes bancaires sont fortes. C’est précisément pour répondre à cette réalité économique que le dispositif Girardin industriel a été conçu.

Categorie(s) : Girardin DOM-COM | Girardin DOM-TOM | Girardin Industriel | Investissements Outre-mer

En Outre-mer, chaque décision d’investissement (matériels, équipements...) engage l’avenir de l’entreprise. L’accès au crédit bancaire peut être plus contraignant. C’est précisément dans ce contexte que le Girardin industriel s’impose comme une solution de financement stratégique...

Categorie(s) : Girardin DOM-COM | Girardin DOM-TOM | Girardin Industriel | Investissements Outre-mer | Loi Girardin industriel | Loi LODEOM

Pour de nombreux entrepreneurs ultramarins, investir n’est pas une option. C’est une condition de survie et de développement. C’est précisément pour répondre à cette réalité économique structurelle que le dispositif Girardin industriel a été mis en place par l’État.